「相続対策は不動産対策」といっても過言ではありません。なぜなら、相続税納税者の資産のうち不動産の占める割合は50%以上であり、節税や収入を増やす為の対策の多くが不動産を活用する事によるからです。

不動産を活用した節税対策のうち、税金が支払えるようにする、あるいは支払わなくて済むようにするには大きく分ければ次の2パターンに分類されます。

①相続財産自体を減らす… 相続発生前(生前)に相続人へ資産(不動産)を譲り渡す

②評価額を下げる … 相続人に譲り渡すことなく、相続税算定時の資産の評価額を減らす

双方とも有用な対策ですが、①は相続発生前に長期的・計画的に策を実行することが必要です。

これに対して②は相続後にも有用であり不動産鑑定評価が特に役立ちます。以下は、②にクローズアップして不動産鑑定評価による評価減、節税方法についてご説明します。

不動産鑑定評価が有用なケース

下記のような個別性の強い土地が相続財産の中に含まれている場合は鑑定評価の活用によって節税できる可能性が高いと考えられます。

相続発生後でも評価による節税は可能ですが、相続発生から申告納税まで10カ月しかありません。事前に確認しておくことが重要です。

- 不整形地

- 崖地

- 無道路地

- 帯状地

- 間口が狭い土地

- 高圧線下地

- 都市計画道路予定地を含む土地

- 底地

- 借地権

- 収益物件

- 別荘地・リゾートマンション etc

相続申告の際の原則評価方法「路線価方式」とは

相続が発生した場合、死亡日の翌日から起算して10カ月以内に相続申告納税をしなければなりません。多くの方が納税申告にあたって税理士さんを頼られることと思います。税理士さんはルールに則って一通り財産の評価を行います。

そのうち土地については路線価方式が納税申告の際の原則的な評価方法です。税理士さんはこの方式で土地の評価をするわけです。

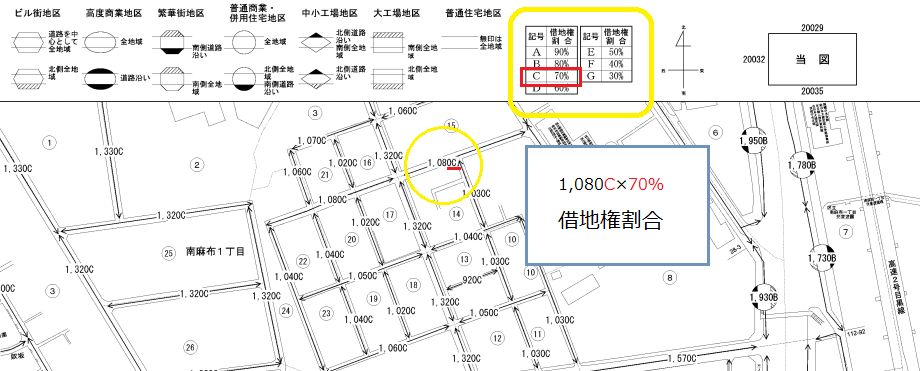

路線価方式とは市街地で適用される方法で主な市街地には相続税路線価図が作られています。路線価図に記されている価格は各道路に面している標準的な画地の1㎡当たりの単価で、各画地の個別性に応じて補正を行って評価額を求めます。

(建物については、固定資産課税台帳に記載されている固定資産税評価額が採用されます。)

路線価方式より不動産鑑定評価が安く算定される理由

ではなぜ、路線価方式より不動産鑑定評価が安く算定されるのか?についてです。

路線価方式は課税のために公平性や簡便性を重視した評価方法であって不動産鑑定評価ほど土地の個別性を反映しきれないことによります。

したがって「不動産鑑定評価が有用なケース」で先に列記したような個別性の強い土地は減額が生じるのです。

| 路線価方式 | 鑑定評価 |

| 相続税申告の際の原則的な評価方式 (例)路線価460千円で100㎡所有の場合 460千円×100㎡=46,000千円 公平性・簡便性を重視 限定的・硬直的 個別性考慮ができない | 複数の評価手法を活用 取引事例比較法 収益還元法 原価法 開発法 個別性を考慮した適正な時価把握 |

不整形地・無道路地の鑑定評価

不整形地や無道路地は鑑定評価によりどの程度の評価額・節税できるかを実例で見てみましょう。

路線価方式による評価は6,300万円に対して鑑定評価額は4,500万円と評価額は1,800万円(-29%)減少しました。土地の利用状況によって節税額は異なりますが目安として税率20%で320万円(1,800万円×20%)の節税となります。

無道路(建築基準法上の道路に面していないため建物が建築できない土地)もまた、鑑定評価が大きく節税のお役に立つケースで、最近のご依頼案件では路線価方式による評価額は1,800万円に対して鑑定評価額は1,000万円と評価額は800万円(-44%)減少しました。土地の利用状況によって節税額は異なりますが目安として税率20%で160万円(800万円×20%)の節税となります。

路線価方式についてもう少し詳しく書くと、周囲の路線価が185千円で面積約200㎡ですので道路に接面している標準的な土地であれば185千円×200㎡=3,600万円の評価です。

しかし対象地は無道路のため不整形地補正や通路部分価格などを考慮して1,800万円の評価額が算定されました。

つまり、路線価方式では標準的な土地と比較して、無道路地であることによる減価を-50%(1,800万円÷3,600万円)としているわけです。

下記の表は鑑定評価の過程で調査した対象地付近で実際に行われた無道路地の取引一覧です。路線価と比較してどの程度の水準にあるかを示した路線価割合は0.17~0.36となっていて、減価率でいえば-64%~-83%の水準にあることを示しています。

路線価方式の減価-50%より大きい減価が実証的に説明できます。

鑑定評価ではこうした取引事例を利用した取引事例比較法や収益性の面からアプローチする収益還元法など複数の手法を用いて評価額の妥当性を説明します。

| 番号 | 取引価格 | 周辺相続路線価 | 路線価割合 | 買手属性 | |

| 1 | 35,967 | 190,000 | 0.19 | 正常価格 | エンド(個人)建物なし |

| 2 | 24,015 | 140,000 | 0.17 | 正常価格 | エンド(物流業者)建物なし |

| 3 | 44,530 | 215,000 | 0.21 | 正常価格 (業者仕入値) | 不動産業者 ↓ 個人転売されている 古家のまま |

| 4 | 49,673 | 225,000 | 0.22 | 正常価格 | エンド(物流業者) ↓ 古家のまま |

| 5 | 62,267 | 175,000 | 0.36 | 正常価格 (業者仕入値) | 不動産業者・未登記建物あり ↓ 個人に転売 |

| 6 | 93,787 | 260,000 | 0.36 | 限定価格 | 不動産業者・未登記建物あり ↓ 隣地併合 |

その他、前述したとおり個別性の強い画地については、路線価方式による評価額より鑑定評価額が低く算定できる可能性が高いですので、相続税納税申告の際には鑑定評価を検討してください。

〒102-0083 東京都千代田区麹町2丁目6番10号

不動産鑑定事務所・東京ベイ アプレイザル株式会社

代表取締役不動産鑑定士 高田 由佳